Voir aussi

26.03.2025 09:52 AM

26.03.2025 09:52 AMDepuis la mi-mois, les marchés financiers tentent de se redresser tout en analysant frénétiquement tous les développements possibles entourant la guerre commerciale lancée par les États-Unis contre leurs plus grands partenaires commerciaux.

Le sentiment des investisseurs continue d'être façonné par la crainte d'une récession américaine potentielle dans le contexte des guerres commerciales mondiales. Peu importe à quel point il est difficile pour les pays qui ne sont pas directement impliqués dans ce réseau de contradictions économiques et géopolitiques d'essayer de rester à l'écart, ces événements affecteront inévitablement tout le monde. Le problème réside dans le fait que les États-Unis jouent un rôle si important dans le système financier et économique mondial que toute récession aurait inévitablement des conséquences de grande envergure.

Dans le débat sur les tarifs, Trump se contredit constamment, ce qui se reflète pleinement dans la dynamique du marché depuis le deuxième mois, créant le chaos. Ses appels aux entreprises américaines à augmenter la production de biens et l'extraction de pétrole se heurtent au véritable problème de l'incertitude quant à l'avenir de l'économie nationale. En réponse au chaos qui se profile, les entreprises vont probablement commencer à réduire leurs dépenses en capital, ce qui réduirait considérablement la production dans le secteur réel - ce qui est déjà signalé par les dernières données PMI pour le secteur manufacturier, qui sont tombées sous le seuil des 50 points, indiquant une contraction.

Avec tous ces problèmes environnants, qu'est-ce qui peut être rentable ?

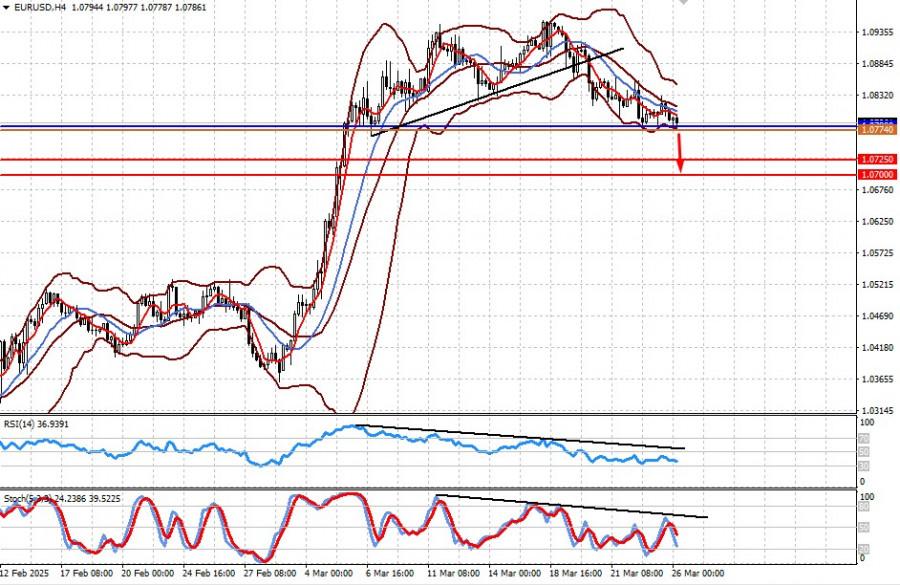

Je porterais mon attention sur le marché Forex, où le dollar américain pourrait trouver un soutien via l'ICE Dollar Index et dépasser la barre des 105,00. Actuellement, il est à 104,33. Un facteur positif pourrait être la mise en place de tarifs d'importation élevés contre l'UE. L'euro pourrait subir une pression intense. Il a déjà pris en compte le plan de l'UE de financer son armée avec 800 milliards d'euros et les propositions de l'Allemagne de stimuler son économie d'un montant similaire. Cependant, en l'absence d'actions concrètes, l'euro pourrait être négativement impacté par les tarifs commerciaux entre l'UE et les États-Unis. Dans ce cas, la paire EUR/USD pourrait baisser de manière significative.

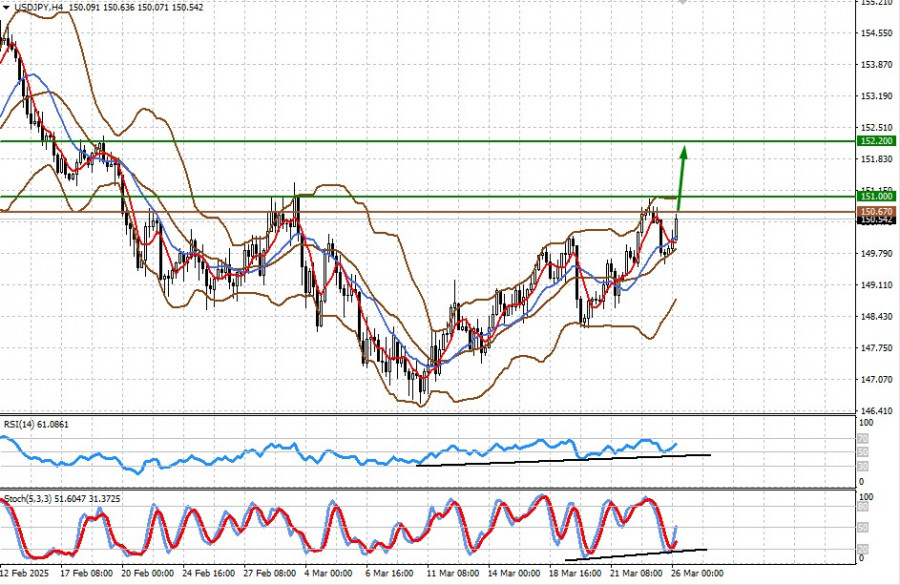

Une situation intéressante se développe également avec le yen japonais. Les rendements des obligations d'État japonaises à 10 ans ont grimpé à 1,59 %, le niveau le plus élevé en plus de 16 ans. La raison en est une déclaration du gouverneur de la Banque du Japon, Kazuo Ueda, selon laquelle la banque centrale continuera d'augmenter les taux d'intérêt si les prévisions économiques précédentes se réalisent. De plus, le gouverneur a noté que la Banque réduit progressivement ses avoirs en obligations d'État. La semaine dernière, la banque centrale a maintenu les taux inchangés, mais ses commentaires incluaient une attitude prudente face aux risques économiques mondiaux - en particulier, les conséquences potentielles des augmentations de tarifs américains. Dans cet environnement, le yen pourrait continuer à se renforcer face au dollar et aux autres principales devises.

En évaluant tout cela, je pense que le sujet de la guerre commerciale restera dominant sur les marchés pour un avenir prévisible et influencera directement le sentiment des investisseurs.

La paire oscille au-dessus d'un niveau de support solide à 1,0780. Une cassure en dessous pourrait déclencher une baisse vers 1,0725 puis 1,0700. Un point d'entrée potentiel pour les positions de vente se situe autour de 1,0774.

La paire est en hausse au milieu de la flambée des rendements des obligations d'État japonaises et des attentes de nouvelles hausses de taux de la Banque du Japon. La paire pourrait trouver un support et monter vers 151,00, puis 152,20. Un point d'entrée potentiel pour les positions d'achat se situe autour de 150,67.

You have already liked this post today

*The market analysis posted here is meant to increase your awareness, but not to give instructions to make a trade.

Les marchés restent tendus. L'Indice du Dollar Américain et le marché des cryptomonnaies stagnent, pris entre des forces opposées. Les investisseurs attendent avec tension le résultat de la réunion

La paire de devises EUR/USD a entamé un nouveau cycle haussier lundi. À ce stade, personne n'est probablement surpris par une nouvelle baisse du dollar américain. Le marché a commencé

Il y a très peu d'événements macroéconomiques prévus pour mardi. Dans la zone euro et en Allemagne, la deuxième estimation de l'indice PMI des services d'avril sera publiée, mais

Vidéo de formation

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.